自宅の一部をオフィスとして使用する場合の必要経費

個人が自宅の一部をオフィスとして使用する場合には、オフィス利用に関して生じた支出を、業務上の経費として各種所得の金額の計算上、収入金額から差し引くことができます。

ただし個人は法人とは異なり、自宅では日常生活を送っているわけですから、生活上の費用と業務上の経費は混在していることが一般的です。生活上の費用は所得税法上、「家事上の経費」として所得計算から除く必要があります。これらの費用は所得を得るための支出ではなく、所得を得た後の消費活動のための支出だからです。

ただ、例えば水道光熱費や火災保険料、賃貸住宅の場合にはその家賃など、一つの支出の中に家事上の経費と業務上の経費の両方が含まれている場合があります。所得税法上はこれを「家事関連費」と呼びますが、この場合には、業務の遂行上必要であり、かつ、その必要である部分を明らかに区分することができる場合は、その部分に相当する経費に限って必要経費に算入できるものとされています。とはいえ所得税法上、その区分方法についての明確な規定はありません。したがって、合理的な方法で区分できればよいものと考えられます。

なお所得税の通達には、「業務の内容、経費の内容、家族及び使用人の構成、店舗併用の家屋その他の資産の利用状況等を総合勘案して判定する」とあり、これも参考になります。

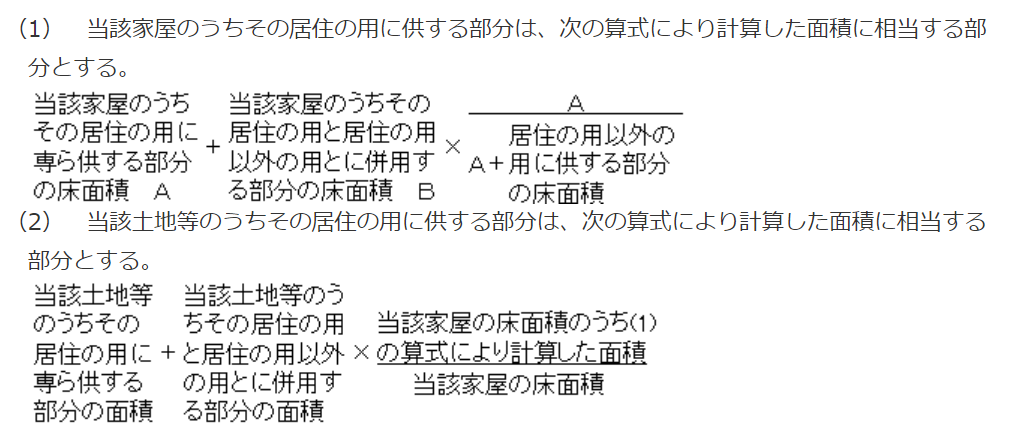

また、住宅ローン控除税制で用いられる床面積による按分方法も一つの参考になります。住宅ローン控除税制では、家屋のうちに居住用部分とオフィス部分の両方がある場合には、オフィス部分については税額控除を取ることができませんが、その按分方法として床面積を基準とすることが求められています。

住宅ローン控除は租税特別措置法に規定された税制ではありますが、その按分方法を所得計算上用いることは一定程度認められるものと考えられます。

もっとも、すべての家事関連費について床面積により按分した場合には、税務署から指摘を受けるリスクはあります。例えば家族4人で家屋を使用している場合には、水道光熱費には料理やお風呂といった生活上の目的で使用された部分が多く含まれていることが一般的です。

一方で、例えば車を複数台所有し、家族用と業務用を分けている場合もあると思います。こういった場合にまで一律的に床面積基準で按分することは合理的な算定方法とは言えません。したがって、費目ごとに実態が反映される按分方法を用いることが、税務署から指摘されるリスクを抑えるためには必要です。またそうすることで、より正確な所得計算が可能となります。

また、オフィスとして使用する自宅が持ち家の場合には、減価償却費を必要経費とすることができます。減価償却は、取得価額を耐用年数にわたって費用化していく計算方法です。したがって対象となる資産の取得価額は重要な計算要素となります。税務上は、単純に購入金額そのものだけが取得価額になるわけではありません。税務上も難しい論点のひとつとされています。これについては別の回に記載します。

筆者:長谷川